Хотите получать уведомления в браузере о последних изменениях на сайте SKNEWS.kz

Как иностранцу-резиденту ЕАЭС открыть бизнес в Казахстане

Казахстан является стабильным государством с большим потенциалом, что делает его привлекательным для инвесторов, в том числе -инвесторов из соседних стран, входящих в ЕАЭС. Географическое положение Казахстана делает его логистически удобным хабом для транзита товаров как внутри ЕАЭС, так и для международной торговли вне Евразийского сообщества. Система налогообложения Казахстана также отличается относительно низкой налоговой нагрузкой на бизнес. Поэтому все больше бизнесменов из стран ЕАЭС задумывается о том, как открыть компанию в Казахстане. Подробно об этом - в материале своемMybuh.kz.

Можно ли открыть ИП и ТОО в Казахстане иностранцу –гражданину страны, входящей в ЕАЭС?

Страны, входящие в ЕАЭС (Казахстан, Россия, Кыргызстан, Беларусь, Армения) связывают особо тесные торгово-экономические отношения. Естественным и удобным для бизнеса вариантом является открытие филиалов, представительств иностранных компаний на территории Казахстана, а также – компаний с участием иностранцев-нерезидентов в уставном капитале. Позволяет ли Казахстанское законодательство открывать ИП и ТОО иностранцам?

Да, регистрация ТОО и ИП в Казахстане иностранцами возможна, но только с соблюдением ряда нюансов:

1. для открытия ИП в Казахстане иностранцу нужно иметь казахстанский вид на жительство (ВНЖ);

2. для открытия ТОО иностранцу необходима «бизнес-виза» - виза категории С5 (кроме граждан стран, входящих в ЕАЭС);

3. иностранная компания может открыть на территории Казахстана постоянное учреждение, если деятельность на территории страны ведется более 183 календарных дней в пределах последовательного 12 месячного периода в рамках одного проекта или связанных проектов и имеются постоянные работники.

Рассмотрим эти варианты подробнее.

Как открыть ИП в Казахстане гражданину России, Кыргызстана, Беларуси и Армении, а также Таджикистана?

Открытие ИП в Казахстане иностранцами –гражданами ЕАЭС регулируется несколькими нормативными документами:

1. Предпринимательским кодексом РК;

2. Законом № 1017-XII от 20.12.1991 г. «О гражданстве …»;

3. Договором «О правовом статусе граждан одного государства, постоянно проживающих на территории другого государства» от 28.04.1998 г.;

4. Договором о ЕАЭС от 29.05.2014 г.

Согласно п.1 ст. 30 Предпринимательского кодекса РК, открыть ИП в Казахстане могут:

- граждане Республики Казахстан;

-

кандасы (оралманы).

Иным физлицам (т.е. иностранцам) запрещается осуществлять индивидуальное предпринимательство на территории РК.

При этом, согласно ст.3 закона «О гражданстве», гражданами РК признаются лица, которые:

-

постоянно проживают в РК на день вступления в силу Закона «О гражданстве»;

-

родились на территории РК и не состоят в гражданстве иностранного государства;

-

приобрели гражданство РК в соответствии с Законом «О гражданстве».

Двойного гражданства в Казахстане не предусмотрено.

Таким образом, иностранцы-граждане других государств по умолчанию не имеют права регистрировать в Казахстане ИП. Но есть исключение для иностранцев-граждан стран, ратифицировавших договор «О правовом статусе граждан…» и договор «О ЕАЭС» и имеющих ВНЖ в Казахстане.

Исключение основывается на п.3 ст.1 Предпринимательского Кодекса, который предусматривает, что если РК ратифицирован международный договор, предусматривающий иные нормы, то применяются нормы, указанные в договоре. А вышеуказанные договора дают возможность гражданам ратифицировавших их стран получать равные права с гражданами Казахстана (и казахстанским гражданам –соответствующие права в этих странах).

Так, договор «О правовом статусе граждан одного государства…» от 28.04.1998 г. заключен между следующими странами:

1. Республика Беларусь;

2. Республика Казахстан;

3. Кыргызская Республика;

4. Российская Федерация.

5. Республика Таджикистан

Договор ратифицирован Законом РК №20-II от 30.12.1999 г. и вступил в силу 03.07.2007 г. Обратите внимание, что Арменией данный договор не ратифицирован, но его ратифицировал в т.ч. Таджикистан, не входящий в ЕАЭС. Это дает право и гражданам Таджикистана открывать ИП в Казахстане (при наличии ВНЖ).

Касательно же предпринимательской деятельности граждан Армении в РК, таким международным договором является Договор о ЕАЭС от 29.05.2014 г. (ратифицирован Казахстаном законом №265-V от 24.12.2014 г.).

Таким образом, граждане Российской Федерации, Республики Беларусь, Республики Таджикистан, а также Кыргызской Республики, и Республики Армения, имеющие право постоянного проживания на территории Казахстана, вправе осуществлять на территории Казахстана индивидуальную предпринимательскую деятельность (регистрировать ИП).

При этом обязательным условием является наличие Разрешения на постоянное проживание. Этот документ выдает МВД РК.

Для получения Разрешения на постоянное проживание иностранцам следует обратиться

-

в территориальные органы полиции Казахстана;

-

в любой ЦОН на территории Казахстана.

Для получения Разрешения потребуется предоставить следующие документы:

1. заявление-анкета;

2. копия и подлинник (для сверки) национального паспорта, срок действия которого на день подачи заявления свыше 180 календарных дней;

3. копия и подлинник (для сверки) свидетельства о рождении ребенка не достигшего 16 лет (при совместном обращении);

4. документ о подтверждении своей платежеспособности (согласно Правилам, утвержденных постановлением Правительства РК №1185 от 26.11.2003 г.);

5. документ об отсутствии судимости в государстве гражданской принадлежности;

6. нотариально удостоверенное согласие ребенка в возрасте от 14 до 18 лет на постоянное проживание в Республике Казахстан;

7. нотариально заверенный договор с физическим или юридическим лицом либо нотариально заверенное заявление физического или юридического лица о предоставлении заявителю жилища для проживания и постановки на постоянный регистрационный учет;

8. медицинская справка формы 028/у;

9. одна фотография размером 35х45 мм;

10. документ об уплате государственной пошлины.

Срок оказания услуги по выдаче разрешения на постоянное проживание -45 календарных дней. Стоимость -4 МРП (13 800 тг. в 2023 г.).

После получения Разрешения оформляется вид на жительство (ВНЖ) –документ, подтверждающий право иностранца на проживание в стране.

Получить ВНЖ можно в ЦОНе, для этого потребуется предоставить:

-

документ об оплате госпошлины;

-

действительный национальный паспорт.

Срок выдачи документа - не позднее 17 рабочих дней. Стоимость услуги – 0,2 МРП (690 тг. в 2023 г.). При желании ВНЖ можно получить в ускоренном порядке (до 7 рабочих дней).

ВНЖ выдается на 10 лет (или на срок действия паспорта страны гражданства). Действие документа нужно своевременно продлевать, обратившись в органы полиции –не позднее 1 месяца до истечения срока его действия, а в случае утери документа – не позднее 3 суток.

Облегчить получение разрешения и ВНЖ косвенно могут такие обстоятельства, как:

-

рождение самого иностранца в Казахстане;

-

ранее имевшееся казахстанское гражданство;

-

наличие близких и дальних родственников в Казахстане;

-

рождение ребенка в Казахстане.

Эти обстоятельства не влияют на ускорение оформления документа и не дают каких-либо льгот, но снижают вероятность отказа. Поэтому их следует указывать в ходатайствах (приложив подтверждающие документы).

После получения ВНЖ иностранец получит право на занятие предпринимательской деятельностью. Казахстанский ИИН, необходимый для открытия счета в банке, уплаты налогов и других действий, присваивается иностранцу в процессе получения ВНЖ. Таким образом, остается только зарегистрировать ИП.

Сделать это можно онлайн:

-

на портале Egov.kz;

-

в мобильных приложениях казахстанских банков.

Либо при личной явке:

-

в ЦОНе;

-

в территориальном Управлении госдоходов (налоговой) по месту регистрации.

Чтобы иностранцу было быстрее и проще получать различные госуслуги, в т.ч. и зарегистрировать ИП, после оформления ВНЖ стоит получить Электронную цифровую подпись (ЭЦП). За этой услугой нужно обратиться лично в любой ЦОН.

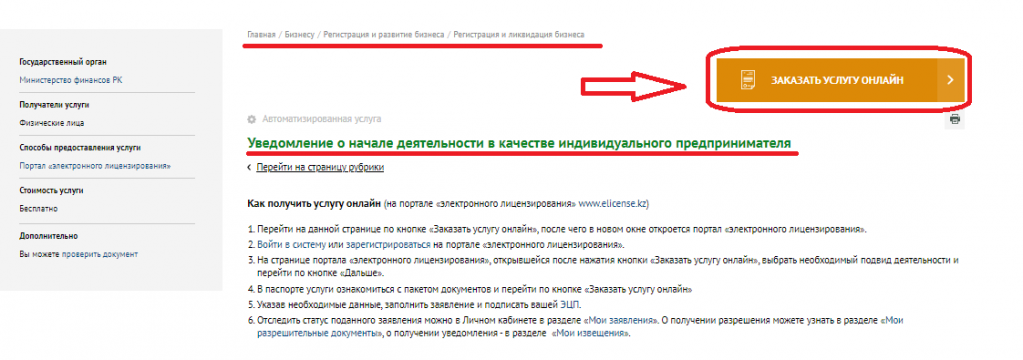

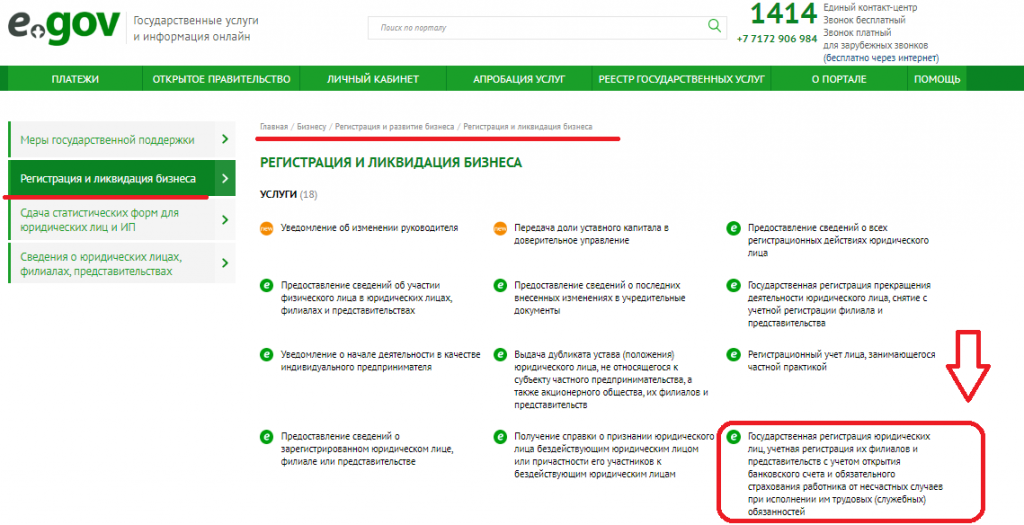

После чего станет доступна возможность зарегистрировать ИП онлайн на портале Egov.kz. Для этого нужно зарегистрироваться и авторизоваться на портале и перейти по вкладкам «Главная», «Бизнесу», «Регистрация и развитие бизнеса», «Регистрация и ликвидация бизнеса», и выбрать услугу «Уведомление о начале деятельности в качестве ИП».

После этого нужно нажать «Заказать услугу онлайн» и следовать пошаговой инструкции. Услуга открытия ИП бесплатная.

Также понадобится открыть банковский счет ИП в любом банке по выбору. Если планируется прием наличных денег, оплат картой и электронными деньгами – необходимо приобрести и установить онлайн-кассу. Если вид деятельности ИП требует наличия лицензии – ее необходимо получить до начала ведения фактической деятельности.

Отдельно уведомлять казахстанскую налоговую о регистрации ИП не требуется –сведения с портала Egov.kz попадут в налоговую в рамках единой системы взаимодействия госорганов.

Также открыть ИП вы можете с помощью специалистов «Mybuh.kz». Мы поможем выбрать подходящий ОКЭД, выгодный режим налогообложения и откроем счет в банке. Если Ваш вид деятельности требует лицензирования – наши специалисты помогут оформить лицензию. Для этого оставьте заявку в форме в конце данной статьи.

Таким образом, при наличии ВНЖ граждане стран, входящих в ЕАЭС, а также граждане Таджикистана, могут открывать в Казахстане ИП. Граждане других стран открыть ИП в Казахстане не могут даже при наличии ВНЖ.

Как иностранцу-нерезиденту учредить ТОО в Казахстане?

Иностранец-нерезидент имеет право открыть в Казахстане Товарищество с ограниченной ответственностью (ТОО). Казахстанское законодательство предусматривает несколько организационно-правовых форм для юридических лиц, но ТОО является самой популярной из них. Поэтому остановимся именно на данной организационной форме подробнее.

Правовой основой открытия ТОО с иностранным участием в Казахстане является ст.6, ст.6-1 закона РК №2198 от 17.04.1995 г. «О государственной регистрации юридических лиц и учетной регистрации филиалов и представительств». Данные статьи допускают госрегистрацию юридических лиц, учредителем или участником которых является иностранец.

Для того, чтобы зарегистрировать юрлицо с иностранным участием в Министерстве Юстиции РК, необходимо предоставить:

-

заявление;

-

документ об оплате регистрационного сбора;

-

визу на въезд в качестве бизнес-мигранта (если иностранец не из стран ЕАЭС);

-

копию паспорта учредителя-иностранца;

-

учредительные документы.

Госрегистрация юридических лиц, относящихся к субъектам малого предпринимательства с иностранным участием, требует предоставления (ст.6-1 закона №2198 от 17.04.1995 г.):

· копии легализованной выписки из торгового реестра или другого легализованного документа, удостоверяющего, что учредитель - иностранное юрлицо является юрлицом по законодательству иностранного государства (выписка должна быть нотариально заверена с переводом на казахский и русский языки);

· копии паспорта учредителя-иностранца, с нотариально засвидетельствованным переводом на казахский и русский языки.

Госрегистрация юрлиц, относящихся к субъектам среднего и крупного предпринимательства с иностранным участием, требует предоставления аналогичных документов (ст.6 закона). Поэтому перед тем, как приступать к регистрации ТОО в Казахстане, необходимо заранее подготовить вышеуказанные документы.

Обратите внимание, что иностранец обязан зарегистрировать юрлицо в течение 2 месяцев со дня въезда в Казахстан. Также потребуется внести в казахстанский банк сумму не менее минимального размера уставного капитала -100 МРП (345 000 тг. в 2023 г.).

Согласно казахстанскому законодательству, иностранцы могут открыть в Казахстане ТОО только после получения «бизнес-визы», то есть визы категории С5. Теоретически это требование не распространяется на граждан стран, входящих в ЕАЭС. Но на практике имеются прецеденты, когда налоговая через суд признавала регистрацию компаний с иностранным участием недействительной, ссылаясь на отсутствие бизнес-визы у граждан ЕАЭС.

Поэтому, чтобы защитить свои права, иностранцу следует хорошо разбираться в нормативно-правовой базе, позволяющей гражданам ЕАЭС вести бизнес в Казахстане без наличия бизнес-визы.

Так, согласно пп.2 п.2 ст.40 закона РК № 477-IV от 22.07.2011 г. «О миграции населения», запрещаются создание юрлица, а также участие в уставном капитале коммерческих организаций путем вхождения в состав участников иностранцам, не получившим визы на въезд в качестве бизнес-иммигрантов.

При этом, Казахстан, Россия, Беларусь, Кыргызстан и Армения являются государствами-членами ЕАЭС, в соответствии с Договором о Евразийском экономическом союзе, вступившем в силу с 01.01.2015 г.

Согласно п.3 ст.4 Конституции Республики Казахстан, международные договоры, ратифицированные Казахстаном (в т.ч. и Договор о ЕАЭС), имеют приоритет перед внутренними законами. Следовательно, к гражданам стран-членов ЕАЭС в сфере бизнес-иммиграции применяются нормы Договора о Евразийском экономическом союзе, а именно нормы Раздела XXVI «Трудовая миграция» (ст. 96, 97 и 98. Договора о ЕАЭС).

Таким образом, требования пп.2 п.2 ст.40 Закона РК «О миграции», требующие у бизнес-мигрантов получения визы по форме С5 не распространяются на бизнес-мигрантов, прибывающих на территорию Казахстана из России, Беларуси, Армении и Кыргызстана.

Если вы гражданин страны, входящей в ЕАЭС, и столкнулись с проблемой требования бизнес-визы со стороны казахстанских госорганов – вам помогут квалифицированные юристы «Mybuh.kz». Для получения юридической помощи оставьте заявку в форме в конце статьи.

Поскольку виза не требуется, иностранцу –гражданину одной из стран-членов ЕАЭС, планирующему открыть ТОО в Казахстане, необходимо сразу после въезда:

1. получить ИИН в налоговой по месту своего временного проживания (для этого следует обратиться в ЦОН или выписать нотариально заверенную доверенность на получение ИИН онлайн казахстанскому гражданину, имеющему ЭЦП);

2. после получения ИИН следует получить ЭЦП в ЦОНе (это позволит затем зарегистрировать ТОО онлайн);

3. зарегистрировать ТОО в том же порядке, какой предусмотрен для граждан Казахстана.

Порядок регистрации ТОО в Казахстане несложен. Начинается создание ТОО с заключения его учредителями учредительного договора (если участников несколько) либо с принятия Решения единственным участником. После этого следует утвердить Устав ТОО.

Госрегистрация ТОО производится через Госкорпорацию «Правительство для Граждан», которая выступает посредником между профильным ведомством (Минюстом) и бизнесменом. Госкорпорация представлена как сетью ЦОНов по всей стране, так и порталом электронного Правительства Egov.kz. Обратиться с пакетом документов для регистрации ТОО можно как лично (в ЦОН) так и онлайн (через портал).

Для получения услуги через портал учредителю необходимо зарегистрироваться и авторизоваться на портале и перейти по вкладкам «Главная», «Бизнесу», «Регистрация и развитие бизнеса», «Регистрация и ликвидация бизнеса», и выбрать услугу «Государственная регистрация юридических лиц…».

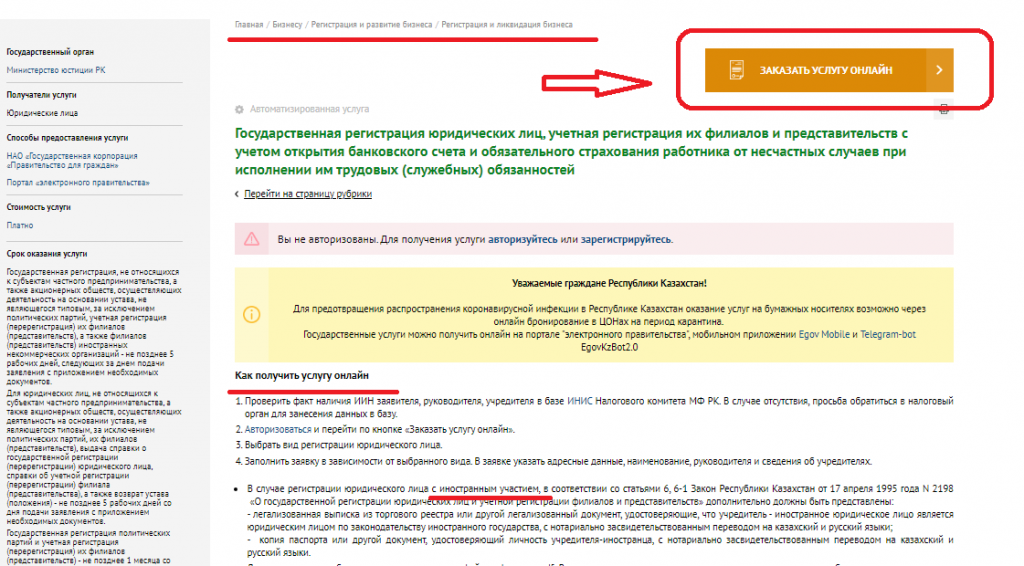

Далее необходимо нажать «Заказать услугу онлайн».

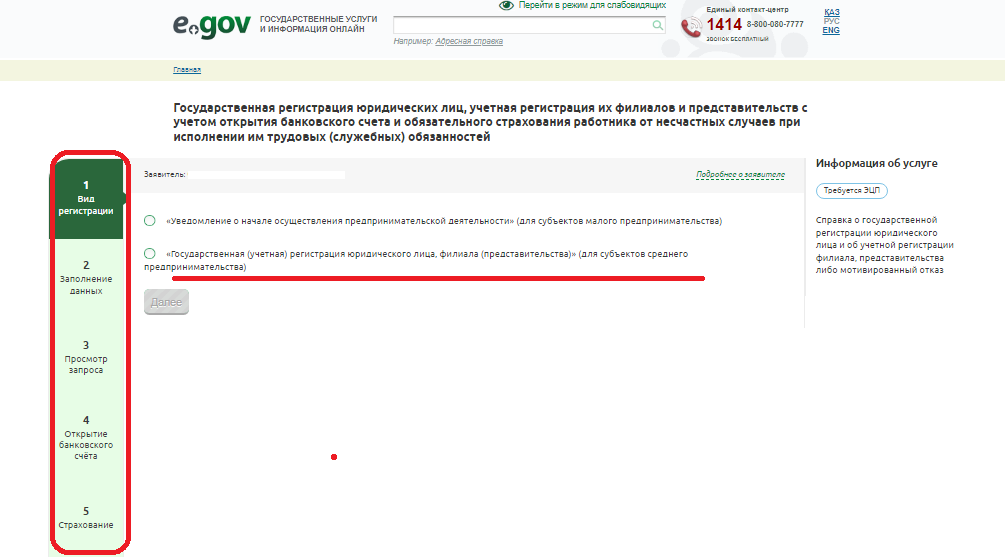

После этого необходимо пройти последовательно все шаги, предусмотренные госуслугой по регистрации ТОО (заполнение данных, открытие банковского счета и заключение договора страхования гражданско-правовой ответственности работодателя).

Таким образом, в рамках единой госуслуги можно сразу онлайн зарегистрировать ТОО, открыть счет в банке и застраховаться в качестве работодателя, что очень удобно.

Обратите внимание, что нужно заранее подготовить сканированные копии документов в формате pdf, отсканированные в один файл. Для иностранцев помимо стандартного заявления потребуется сканированная копия с нотариально заверенным переводом на казахский и русский языки:

1. легализованной выписки из торгового реестра, удостоверяющей, что учредитель - иностранное юрлицо является таковым по законодательству иностранного государства;

2. копия паспорта учредителя-иностранца.

Если в создании ТОО участвует несколько иностранных лиц, сканированные копии вышеуказанных документов должны быть привязана к каждому учредителю.

Важно: до регистрации ТОО физлицу - учредителю-нерезиденту необходимо получить ИИН, а юрлицу - учредителю-нерезиденту получить БИН, встав на учет в местном налоговой.

Услуга по регистрации ТОО платная (кроме ТОО, относящихся к субъектам малого и среднего предпринимательства). Стоимость составляет 6,5 МРП (22 425 тг. в 2023 г.). Регистрация коммерческих юридических лиц производится в течение 1 рабочего дня с даты подачи документов на портале.

Следует учитывать, что ряд законов Казахстана запрещает иностранцам заниматься определенными видами деятельности, например:

-

запрещена деятельность охранных организаций иностранных государств;

-

запрещено владеть, пользоваться, распоряжаться и (или) управлять более 20% акций (долей, паев) юрлица - собственника СМИ или осуществляющего деятельность в этой сфере

-

запрещено владеть, пользоваться, распоряжаться и (или) управлять в совокупности более чем 49% голосующих акций, а также долей, паев юридического лица, осуществляющего деятельность в области телекоммуникаций.

Юридическое лицо, учредителем которого является физлицо- иностранец, признается юридическим лицом - резидентом РК.

Зарегистрировать ТОО «под ключ» и организовать ведение бухгалтерского учета вашей компании помогут специалисты «Mybuh.kz». Оставьте заявку в форме в конце данной статьи и все организационные вопросы мы возьмем на себя.

Когда иностранная компания может открыть постоянное учреждение в Казахстане?

Многие иностранные компании занимаются в Казахстане реализацией товаров и оказанием услуг на постоянной основе. В этом случае может потребоваться открытие постоянного учреждения в Казахстане, чтобы соблюсти требования казахстанского законодательства.

Согласно п.2 ст.220 НК РК, постоянным учреждением нерезидента является место оказания услуг, производства, фасовки, упаковки или поставки товаров на территории Казахстана. Оно предусматривает наличие постоянных работников или другого персонала, которого нерезидент нанял для оказания услуг на территории Казахстана.

Вторым важным условием является стабильность и продолжительность работы в Казахстане. Услуги на территории Казахстана должны оказываться более 183 календарных дней в пределах последовательного 12 месячного периода в рамках одного проекта или связанных проектов.

Если оба условия (персонал и срок) соблюдены, компании –нерезиденту необходимо регистрировать постоянное учреждение в Казахстане.

Как это сделать вам подскажут специалисты «Mybuh.kz». Для получения консультации по этому вопросу оставьте заявку в форме в конце статьи.

Если иностранная компания решит заниматься оформлением постоянного учреждения в РК самостоятельно, то нужно подать в налоговую налоговое заявление для регистрации в качестве юрлица-нерезидента. Подается оно с приложением пакета нотариально заверенных документов:

-

копии учредительных документов;

-

документы, подтверждающие госрегистрацию компании в стране инкорпорации нерезидента;

-

документы, подтверждающие налоговую регистрацию в стране инкорпорации нерезидента,

-

документы, содержащих сведения о бенефициарном собственнике.

Регистрация нерезидентов в качестве налогоплательщиков осуществляется казахстанской налоговой в течение 3 рабочих дней. Результатом является выдача регистрационного свидетельства.

Иностранной компании –резиденту одной из стран, входящих в ЕАЭС, следует знать, что при регистрации постоянного учреждения в Казахстане ей не придется дважды уплачивать налоги. Напоминаем, что в целях избежания двойного налогообложения между Правительством РК и правительствами ряда стран подписаны соответствующие Конвенции. Например, Конвенция об избежании двойного налогообложения между Казахстаном и РФ подписана еще 18.10.1996 г. и позволяет засчитывать налоги, уплаченные в бюджет одной страны как исполнение налогового обязательства страны-резидентства.

Режимы налогообложения в Казахстане: что выбрать иностранцу?

Еще до того, как регистрировать ИП или ТОО, любому налогоплательщику, в т.ч. иностранцу, нужно определиться с режимом налогообложения будущего бизнеса.

Налоговый Кодекс РК предусматривает общеустановленный режим налогообложения (доступен для любой организации) и целый ряд специальных налоговых режимов (их можно применять только при соблюдении определенных условий). Для иностранных граждан наиболее подходящими будут два основных режима (они же наиболее популярны и среди казахстанцев):

-

общеустановленный налоговый режим (ОУР);

-

специальный налоговый режим на основе упрощенной декларации («упрощенка»).

Данные режимы может применять как ИП, так и ТОО.

Для удобства представим информацию по данным режимам в виде таблицы.

Таблица 1. ОУР и «упрощенка» в Казахстане.

| № | Показатель | ОУР | Упрощенка |

| 1 | Виды деятельности | без ограничений (кроме тех, что прямо запрещены иностранцам) | Ограничения установлены пп.3 п.2, п.3, п.4 ст.683 НК РК |

| 2 | Получаемый доход | без ограничений | не более 24 038 МРП за полугодие (82 931 100 тг. в 2023 г.) |

| 3 | Численность работников | без ограничений | не более 30 человек |

| 4 | Наличие филиалов | без ограничений | запрещено (кроме тех, кто сдает в аренду имущество) |

| 5 | Налог на доход | 20% для ТОО 10% для ИП – от прибыли |

3% от общего дохода |

| 6 | Налог на добавленную стоимость (НДС), уплачиваемый с общей суммы дохода. | если доход превысил 20 000 МРП (69 000 000 тг. в 2023 г.) | если доход превысил 20 000 МРП (69 000 000 тг. в 2023 г.) |

| 7 | Сдача отчетности | квартальная, годовая | полугодовая |

| 8 | Наличие расчетного счета в банке | обязательно | обязательно |

| 9 | Наличие онлайн-кассы | при работе с наличными и картами -обязательно | при работе с наличными и картами -обязательно |

Помимо налога на доход, потребуется уплачивать налоги и социальные платежи за работников, налог на транспорт, плату за эмиссии в окружающую среду, налог на имущество и прочие платежи в зависимости от наличия объекта обложения.

Отметим, что факт того, что ИП или ТОО - с иностранным участием, не влияет на налоговую нагрузку. Это не дает ни льгот, ни усиления налогового бремени. Налогообложение производится на общих основаниях.

Таким образом, выбор того или иного режима будет зависеть от особенностей будущего бизнеса. Однозначного универсального ответа «что лучше?» нет.

Определиться с оптимальным налоговым режимом вам помогут специалисты «Mybuh.kz». Мы изучим ваши условия и ваше видение будущего бизнеса, сделаем анализ и подберем наиболее выгодный вариант с минимальной налоговой нагрузкой. Для получения подробной консультации заполните форму заявки в конце статьи.

Ввоз товаров в Казахстан: налогообложение свободного обращения и транзита.

Львиная доля компаний, открываемых иностранцами в Казахстане, связана с торговлей. А это подразумевает ввоз на территорию Казахстана партий товара. Как производится налогообложение такого товара, если компания-импортер зарегистрирована в Казахстане?

В первую очередь следует различать ввоз товаров:

-

для свободного обращения внутри Казахстана /транзит через Казахстан;

-

ввоз с территории стран-входящих в ЕАЭС / с территории третьих стран.

От сочетания этих условий будут зависеть как таможенные процедуры, так и платежи.

Согласно ст.422 НК РК, если импорт на территорию Казахстана производится с территории стран ЕАЭС, он облагается НДС по стандартной ставке 12%.

При этом неважно, стоит ли импортер на учете в качестве плательщика НДС, или нет. В любом случае ему придется исчислить и уплатить налог. Исключение – если импортируются в Казахстана товары, освобожденные от НДС. Их перечень указан в ст.451 НК РК.

Если импортируется не товар, а услуги, то НДС платят только налогоплательщики, состоящие на учете по НДС, и только в том случае, если местом реализации этих услуг будет территория РК.

Импортер (и ТОО и ИП) при ввозе товаров с территории ЕАЭС обязан:

1. сдать налоговую отчетность по форме 328.00;

2. сдать статистическую отчетность по форме 1-ТС (Отчет о взаимной торговле);

3. уплатить НДС на импорт в налоговой по месту регистрации импортера (до того, как сдана налоговая отчетность по импорту);

4. уплатить акциз (если товар подакцизный).

Таможенные пошлины при ввозе товаров в Казахстан с территории России, Беларуси, Кыргызстана и Армении не уплачиваются.

При дальнейшей реализации импортированного товара продавец обязан выписывать в Казахстане электронный счет-фактуру (ЭСФ). Выписывается этот документ в специальной информационной системе ИС ЭСФ, в которой нужно предварительно зарегистрироваться.

Также выписать ЭСФ могут пользователи сервиса онлайн-бухгалтерии от «Mybuh.kz». Наш сервис позволяет выписывать всю бухгалтерскую документацию и сдавать отчетность в налоговую из любой точки мира.

Если товар ввозится не с территории ЕАЭС, а из третьих стран, то помимо НДС на импорт импортеру придется уплатить еще и таможенные пошлины.

Отметим, что если купля/продажа товара проводится за пределами РК, а через страну товар идет просто транзитом, то такие операции не признаются импортом, а следовательно, не возникает обязанности по уплате НДС на импорт и сдаче отчетности в Казахстане. Документы по транзиту поможет оформить таможенный брокер.

Отдельно отметим, что НДС на импорт, уплаченный в бюджет, можно вернуть. Для этого в казахстанском Налоговом кодексе предусмотрена процедура возврата НДС (ст.429, ст.431 НК РК). Правила возврата превышения НДС утверждены Приказом Минфина РК №391 от 19.03.2018 г.

Если ввезенный товар в дальнейшем идет на экспорт с территории Казахстана, у компании образуется превышение суммы НДС, относимого в зачет, над суммой исчисленного налога. Причиной тому является разница в ставках: при импорте товар облагается НДС по ставке 12%, а при экспорте с территории Казахстана -по ставке 0%.

При этом право на возврат возникает только при одновременном выполнении налогоплательщиком следующих условий (п.2 ст.429 НК РК):

1) осуществляется постоянная реализация товаров, работ, услуг, облагаемых ставке 0% (три последовательных квартала, не реже одного раза в каждом квартале);

2) оборот по реализации, облагаемый по ставке 0%, составляет не менее 70 % в общем облагаемом обороте по реализации.

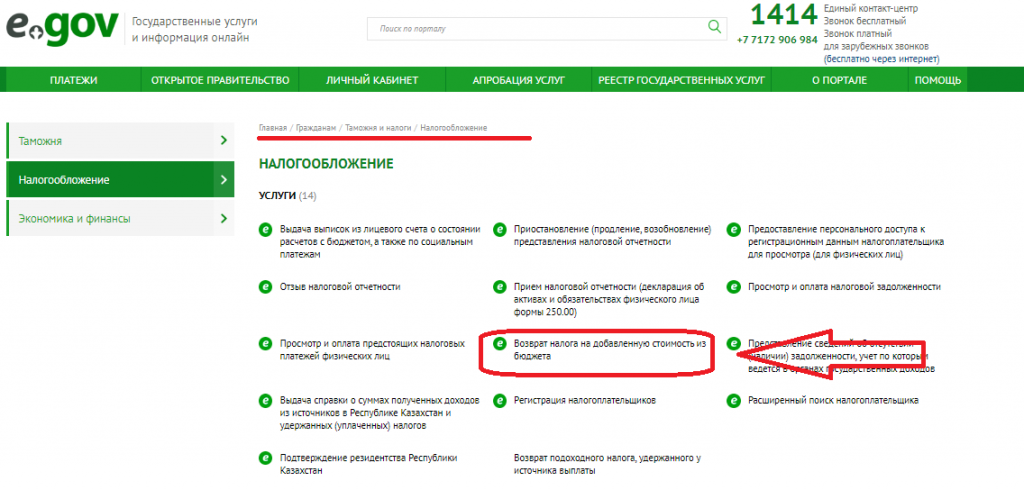

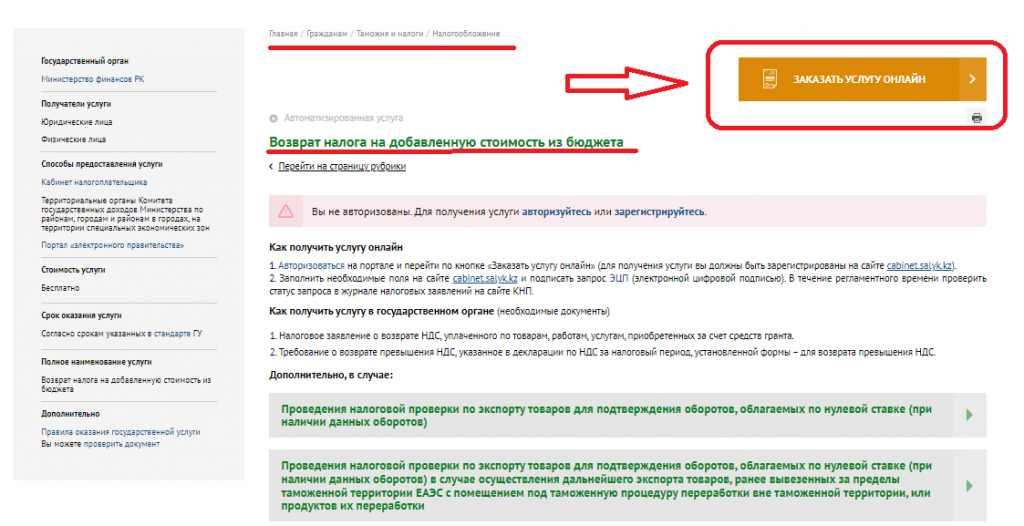

Для возврата суммы налогоплательщику следует подать требование о возврате (сделать это можно через портал Egov.kz). Для этого на портале нужно выбрать услугу «Возврат НДС из бюджета».

Следует нажать на «Заказать услугу онлайн» и заполнить необходимые поля.

Отметим, что процедура возврата долгая. Налоговая после получения требования назначает тематическую проверку. Но не сразу, а после истечения 30 календарных дней после сдачи очередной квартальной декларации по НДС.

Согласно Правилам, вернуть сумму превышения НДС налогоплательщик может только на основании акта тематической проверки и заключения к нему. Следовательно, придется дождаться окончания проверки. После этого возврат суммы на счет налогоплательщика производится в течение 55 рабочих дней (п.2 ст.431 НК РК). Таким образом, возврат суммы НДС возможен, но процедура обычно занимает несколько месяцев.

Помочь в составлении декларации по НДС, организации возврата НДС и по другим вопросам, связанным с налогообложением, могут специалисты «Mybuh.kz». Оставьте заявку в форме в конце статьи и мы решим любой вопрос в рамках действующего законодательства.

Можно ли пользоваться услугами агентов или вести агентскую деятельность по ввозу товаров в Казахстан?

Не всегда целесообразно заниматься ввозом товаров в страну самостоятельно. Нередко бизнесмены для этой цели пользуются услугами агентов. Допустима ли такая практика в Казахстане?

Да, услуги агентов абсолютно законны на территории Казахстана. Отметим, однако, что Гражданский Кодекс РК не содержит нормы, непосредственно регулирующей агентские договора. Выделяются только конкретные виды договорных агентских отношений: договоры поручения, комиссии, оказания услуг и т.п.

Таким образом, агентский договор в Казахстане регулируется:

-

ст.683-687 ГК РК (Договор возмездного оказания услуг)

-

ст.616 - 639 ГК РК (Общие положения о подряде)

-

гл. 41 ГК РК (Поручение)

-

гл. 43 ГК РК (Комиссия)

Что касается налогообложения, то согласно п.3 ст.683 НК РК лица (ИП и ТОО), оказывающие услуги на основании агентских договоров, не вправе применять специальный налоговый режим. Это значит, что налоговый режим «упрощенки» и другие – недоступен. Если казахстанская компания оказывает услуги в рамках агентского договора, она имеет право работать только на общеустановленном режиме налогообложения. Если же компания просто пользуется услугами агентов, то она вправе применять упрощенку.

Однако отметим, что агенты не имеют права провозить товар через территорию Казахстана транзитом. Услугами агентов можно пользоваться только при прямой поставке товара из страны экспортера в страну импортера.

Некоторые нюансы налогообложения возникают в том случае, если агент –не казахстанская компания, а нерезидент РК. В зависимости от услуги и территории ее оказания порядок расчета и уплаты налогов может отличаться. В этом случае необходим индивидуальный анализ ситуации и условий агентского договора.

Подробную консультацию по данному вопросу могут оказать специалисты «Mybuh.kz» в режиме предварительной оплаты.

Для расчета стоимости консультации оставьте заявку в форме ниже. Наш специалист оперативно свяжется с Вами.

-

10

Самрук-Казына: Наурыз – праздник обновления и надежды!

10

Самрук-Казына: Наурыз – праздник обновления и надежды!

-

10

ТОО «Богатырь Комир» растит батыров

10

ТОО «Богатырь Комир» растит батыров

-

7

«Теміржол аруы». ҚТЖ үздіктерді анықтады

7

«Теміржол аруы». ҚТЖ үздіктерді анықтады

-

6

Энергетика Алматы в надежных руках

6

Энергетика Алматы в надежных руках

-

0

В Жанаозене при поддержке АО «Озенмунайгаз» отреставрировали ДК «Мунайшы»

0

В Жанаозене при поддержке АО «Озенмунайгаз» отреставрировали ДК «Мунайшы»

-

0

"Мы теперь не домоседы". Фоторепортаж

0

"Мы теперь не домоседы". Фоторепортаж

-

0

Внимание, вы входите в зону карантина. Какая она – временно нелюдимая столица?

0

Внимание, вы входите в зону карантина. Какая она – временно нелюдимая столица?

-

0

Air Astana провела экскурсию для участников программы "Жас Өркен". Подробности из закулисья

0

Air Astana провела экскурсию для участников программы "Жас Өркен". Подробности из закулисья

-

16

"Высокое напряжение". Сотрудники "дочек" Самрук-Энерго поучаствовали в Алматинском полумарафоне

16

"Высокое напряжение". Сотрудники "дочек" Самрук-Энерго поучаствовали в Алматинском полумарафоне

-

4

Табиғи газды арқау еткен автошеру басталды

4

Табиғи газды арқау еткен автошеру басталды

-

10

В спартакиаде Казатомпрома победила команда УМЗ

10

В спартакиаде Казатомпрома победила команда УМЗ

-

0

Туған елге саяхат!

0

Туған елге саяхат!

-

93

30 января 14:32

Кружок «Юный железнодорожник» готовит будущие кадры для отрасли

93

30 января 14:32

Кружок «Юный железнодорожник» готовит будущие кадры для отрасли

-

Важно

98

30 января 13:21

План ремонтов на 2026 год: в Казахстане обновят 9 энергоблоков, 55 котлов и 51 турбину

98

30 января 13:21

План ремонтов на 2026 год: в Казахстане обновят 9 энергоблоков, 55 котлов и 51 турбину

-

Важно

100

30 января 12:35

«Самұрық-Қазына» Маңғыстауда 5 жылда 35 әлеуметтік жобаны жүзеге асырды

100

30 января 12:35

«Самұрық-Қазына» Маңғыстауда 5 жылда 35 әлеуметтік жобаны жүзеге асырды