Хотите получать уведомления в браузере о последних изменениях на сайте SKNEWS.kz

Операционные результаты деятельности АО «НАК «Казатомпром» за 2 квартал 2022 года

Национальная атомная компания «Казатомпром» опубликовала информацию об операционных результатах деятельности за второй квартал и первое полугодие, завершившиеся 30 июня 2022 года, сообщает SK NEWS со ссылкой на официальный сайт компании.

Рыночная активность и ценообразование

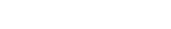

В начале второго квартала в свете российско-украинского конфликта участники рынка в первую очередь были обеспокоены безопасностью поставок, в результате чего недельная спотовая цена выросла до 63,75 долларов США за фунт U3O8, достигнув самого высокого уровня с марта 2011 года. Однако умеренная контрактная активность на спотовом рынке в сочетании с влиянием «медвежьих» настроений на рынке акций и замедлением темпов роста мировой экономики оказали давление на спотовую цену в течение последующих недель и месяцев. В июне волатильность спотовой цены сохранялась и опасения по поводу поставок российского ОУП с порта Санкт-Петербурга, ожидаемых в конце месяца, привели к росту средней спотовой цены к концу квартала до 50,00 долларов США за фунт U3O8.

Согласно данным сторонних источников, в первой половине 2022 года на спотовом рынке в основном преобладали посреднические сделки, объемы которых существенно не отличались от аналогичного периода прошлого года. Объем транзакций составил 32,6 млн фунтов U3O8 (~12 500 тU) со средней недельной спотовой ценой 50,30 долларов США за фунт U3O8 в первом полугодии 2022 года в сравнении с примерно 35,6 млн фунтов U3O8 (~13 700 тU) со средней недельной спотовой ценой 29,95 долларов США за фунт U3O8 в аналогичном периоде 2021 года.

На долгосрочном рынке активность была значительно выше, чем в предыдущие годы: по данным сторонних источников в течение первого полугодия 2022 года объем транзакций составил около 71,5 млн фунтов U3O8 (~27 500 тU) по сравнению с примерно 37,5 млн фунтов U3O8 (~14 400 тU) в первые шесть месяцев 2021 года. Рост активности на долгосрочном рынке привел к повышению средней долгосрочной цены на 17,50 долларов США за фунт U3O8 в конце второго квартала 2022 года до 49,75 долларов США за фунт U3O8 (публикуемой сторонними источниками на ежемесячной основе).

События Компании

Меры по снижению логистических рисков

Значительная часть продукции Компании экспортируется по хорошо налаженному регулярному транспортному маршруту через Россию в порт Санкт-Петербурга, который ассоциирован с определенными рисками для Компании, связанными с транзитом по территории России, страхованием и доставкой грузов морскими судами. Казатомпром продолжает отслеживать ситуацию с санкциями против России и их потенциальное влияние на транспортировку готовой продукции через территорию РФ. На сегодняшний день каких-либо ограничений, связанных с поставками готовой продукции клиентам Компании по всему миру, не наблюдается. Казатомпром успешно отгрузил законтрактованные объемы второго квартала через свой регулярный маршрут без каких-либо перебоев или проблем, связанных с логистикой/страхованием.

Транскаспийский маршрут, который успешно используется Компанией в качестве альтернативного маршрута с 2018 года, способствует нивелированию риска недоступности основного маршрута по какой-либо причине. В текущей ситуации геополитической неопределенности, Казатомпром стремился укрепить ряд транзитных соглашений с соответствующими государственными органами стран, через территорию которых пролегает Транскаспийский маршрут. Компания получила разрешение на транзит 3 500 тонн урана и подала заявку на увеличение данной квоты с целью обеспечения потенциальной поставки всего объема Казатомпрома и его партнеров по совместным предприятиям (СП).

Компания продолжает оказывать содействие своим партнерам по СП в их усилиях по транспортировке готовой продукции по Транскаспийскому маршруту. Независимо от того, поставляется ли уран Казатомпромом или его партнерами по совместно разрабатываемым казахстанским активам, он не меняет своего происхождения до момента прибытия на западные конверсионные предприятия.

В дополнение к физическим поставкам, Компания поддерживает достаточный уровень запасов в ряде локаций по всему миру, а также имеет возможность осуществления своп-сделок со своими партнерами и клиентами, что позволяет снизить потенциальные риски по поставкам Казатомпрома.

Информация по выплате дивидендов

Выплата дивидендов за 2021 год в адрес акционеров Компании, зафиксированных по состоянию на 14 июля 2022 года 00 часов 00 минут по местному времени (GMT+6), началась 15 июля 2022 года и была завершена 19 июля 2022 года. Общая сумма дивидендных выплат согласно решению, принятому годовым Общим собранием акционеров Компании (протокол №1 от 27 мая 2022 года), составила 227 388 312 497,92 тенге (двести двадцать семь миллиардов триста восемьдесят восемь миллионов триста двенадцать тысяч четыреста девяносто семь тенге 92 тиын) или 876,74 тенге в расчете на одну простую акцию (одна ГДР равна одной простой акции).

Правление Компании

Как сообщалось ранее, Шарипов Мажит Бейсембаевич покинул пост Председателя Правления Компании - члена Совета директоров с 04 июля 2022 года по собственному желанию. Исполняющим обязанности Председателя Правления на период подбора Советом директоров Компании кандидатуры на данную должность был назначен Муканов Ержан Жанабилович, в настоящее время занимающий пост Главного директора по производству Казатомпрома.

Полные биографии членов Правления доступны на корпоративном интернет-ресурсе Компании www.kazatomprom.kz.

Отчет компетентного лица

Казатомпром опубликовал обновленный полный Отчет компетентного лица Компании (далее – CPR отчет), подготовленный компанией «SRK Consulting (UK) Limited» в соответствии с терминами и определениями Кодекса JORC («Объединенного комитета по запасам руды»). CPR отчет содержит обновленную экономическую и операционную информацию по урановым добычным и разведочным активам Казатомпрома в Республике Казахстан по состоянию на 31 декабря 2021 года. Предыдущая версия CPR отчета была опубликована как часть Проспекта IPO Компании в 2018 году; обновленный CPR отчет доступен в разделе «Инвесторы» корпоративного интернет-ресурса Казатомпрома на английском языке (перевод на русский язык будет опубликован по мере его готовности), https://www.kazatomprom.kz

Результаты операционной деятельности Казатомпрома за 2 квартал и 1 полугодие 2022 года1

|

Три месяца, завершившихся, 30 июня |

Шесть месяцев, завершившихся, 30 июня |

|||||

|

(в тоннах U3O8, если не указано иное) |

2022 |

2021 |

Изменение |

2022 |

2021 |

Изменение |

|

Объем производства U3O8 (на 100% основе)2 |

5 116 |

5 526 |

(7%) |

10 070 |

10 451 |

(4%) |

|

Объем производства U3O8 (пропорционально доле владения)3 |

2 729 |

3 073 |

(11%) |

5 414 |

5 864 |

(8%) |

|

Объем продаж U3O8 по Группе4 |

6 421 |

4 915 |

31% |

9 017 |

6 193 |

46% |

|

Объем продаж U3O8 КАП (включенный в объем продаж по Группе)5 |

5 677 |

3 901 |

46% |

8 032 |

5 179 |

55% |

|

Средняя цена реализации по Группе (долл. США / фунт U3O8)6* |

41,90 |

29,39 |

43% |

40,88 |

29,63 |

38% |

|

Средняя цена реализации по сделкам КАП (долл. США/ фунт U3O8)7* |

40,91 |

29,41 |

39% |

39,70 |

29,63 |

34% |

|

Средняя цена спотовых цен на конец месяца (долл. США/фунт U3O8)8* |

50,17 |

30,85 |

63% |

50,09 |

30,18 |

66% |

1 Все значения являются предварительными.

2 Объем производства U3O8 (на 100% основе): представляет собой совокупный объем производства предприятий, в которых Компания имеет долю участия, и не учитывает, что некоторая часть данных объемов производства может принадлежать партнерам по совместным предприятиям Группы или третьим участникам. Фактические точные объемы производства подлежат корректировке по результатам данных конвертера.

3 Объем производства U3O8 (пропорционально доле участия): представляет собой объемы производства предприятий, в которых Компания имеет долю, пропорционально доле участия, и не включает оставшуюся часть, относящуюся к партнерам по совместным предприятиям или третьим участникам, за исключением объема производства в СП «Инкай», где годовой объем производства (пропорционально доле владения) определяется в соответствии с Соглашением о Реализации, раскрытым ранее в Проспекте выпуска ценных бумаг Компании. Фактические точные объемы производства подлежат корректировке по результатам данных конвертера.

4 Объем продаж U3O8 по Группе: включает продажи U3O8 Казатомпрома и его консолидируемых дочерних и зависимых организаций (компаний, которые KAП контролирует путем наличия: (i) полномочий управлять соответствующей деятельностью, которая существенно влияет на их доходность, (ii) влияния или права на изменение доходов от его участия с такими субъектами и (iii) способности использовать свои полномочия над такими субъектами, чтобы влиять на размер прибыли Группы. Существование и влияние основных прав, включая существенные потенциальные права голоса, учитываются при оценке контроля KAП над другим юридическим лицом). В целях последовательности объемы продаж U3O8 Группы не включают реализацию других форм урана (включая, но не ограничиваясь, реализацию топливных таблеток).

5 Объем продаж U3O8 KAП (включенный в объем продаж по Группе): включает только итоговые внешние продажи U3O8 КАП и Торгового дома KazakAtom AG (THK). Внутригрупповые сделки между KAП и THK не включены.

6 Средняя цена реализации по Группе (долл. США/фунт U3O8): включает продажи Казатомпрома и его консолидируемых дочерних и зависимых организаций, как определено в скобках в сноске 4 выше.

7 Средняя цена реализации по сделкам KAП (долл. США/фунт U3O8): средневзвешенная цена за фунт уранового концентрата для итоговых внешних продаж KAП и THK. Цены по внутригрупповым сделкам между KAП и THK не включены.

8 Источник: UxC, TradeTech. Цены представляют собой среднее значение котировок спотовых цен на уран на конец месяца, а не среднее значение котировок спотовых цен за каждую неделю, так как условия контрактных цен обычно привязаны к цене на конец месяца.

* Обратите внимание, что коэффициент пересчета кг в фунты U3O8 составляет 2,5998.

Объемы производства на 100%-ной основе за второй квартал и первое полугодие 2022 года были ниже аналогичных периодов 2021 года в связи с воздействием пандемии COVID-19 на разработку скважин в 2021 году. Как правило, между разработкой скважин и добычей урана методом ПСВ проходит от восьми до десяти месяцев, в связи с чем в 2021 году задержки и/или ограниченный доступ к определенным ключевым материалам и оборудованию повлияли на график ввода скважин в эксплуатацию на тот момент, что привело к снижению производства через полгода в 2022 году. Объем производства пропорционально доле участия во втором квартале и первом полугодии 2022 года был ниже по сравнению с аналогичными периодами 2021 года в основном за счет продажи 49% доли ТОО «ДП «Орталык» компании CGN Mining UK Limited в июле 2021 года.

Обусловленные сроками поступления запросов клиентов на поставку, объемы продаж по Группе и КАП были значительно выше во втором квартале и первом полугодии 2022 года в сравнении с аналогичными периодами 2021 года. Объемы продаж каждого квартала могут существенно отличаться в зависимости от сроков поступления запросов клиентов на поставку и соответствующими различиями графиков поставок.

Средние цены реализации как во втором квартале, так и в первой половине 2022 года были выше по сравнению с аналогичными периодами 2021 года из-за более высокой спотовой цены на уран. Текущий контрактный портфель Компании коррелирует со спотовыми ценами на уран. Тем не менее, по краткосрочным поставкам конечным потребителям существует определенный временной лаг между датой фиксации ценообразования по контракту согласно казахстанскому законодательству о трансфертном ценообразовании и спотовой рыночной ценой на момент фактической поставки. Высокая волатильность рынка в период таких временных лагов между фиксацией цены и поставкой становится более очевидной по мере увеличения волатильности как в условиях роста, так и падения цен. В то же время механизмы ценообразования по некоторым долгосрочным контрактам включают в себя фиксированные базовые компоненты цены, которые были установлены до резкого повышения спотовой цены. В результате, рост средней цены реализации Компании и по Группе за отчетный период в сравнении с аналогичным периодом 2021 года был ниже, чем рост цен на спотовом рынке урана в данном промежутке времени.

На рынке урана поквартальные результаты и промежуточная динамика результатов деятельности лишь изредка являются репрезентативными в отношении ожиданий по году; для понимания годовых прогнозов смотрите нижеприведенные ожидания Компании, а также таблицу чувствительности цен, опубликованную в разделе 12.1 Анализ чувствительности по ценам реализации урана Анализа финансового состояния и результатов деятельности Компании за 2021 год.

Ожидания Казатомпрома на 2022 год

|

(по курсу 460 тенге за 1 доллар США) |

2022 |

|

Объем производства U3O8 добычных предприятий (на 100% основе), тонн1, 2 |

21 000 – 22 0002 |

|

Объем производства U3O8 добычных предприятий (пропорционально доле участия), тонн3 |

10 900 – 11 5002 |

|

Объем реализации U3O8 Группы, тонн4 (консолидированный) |

16 300 – 16 800 |

|

в т.ч. Объем реализации U3O8 Компании, тонн5 |

13 400 – 13 900 |

|

Общая выручка Группы6, млрд тенге |

930 – 950 |

|

в т.ч. Выручка от реализации U3O8 (по Группе)6, млрд. Тенге |

790 – 810 |

|

Денежная себестоимость (по доле участия, C1), долл. США / фунт* |

$9,50 – $11,00 |

|

Денежная себестоимость + капитальные затраты добычных предприятий (по доле участия, AISC), долл. США / фунт* |

$16,00 – $17,50 |

|

Капитальные затраты (на 100% основе), млрд. тенге7 |

160-170 |

>1 Объем производства U3O8 добычных предприятий (на 100% основе): представляет собой совокупный объем производства предприятий, в которых Компания имеет долю участия, и не учитывает, что некоторая часть данных объемов производства может принадлежать партнерам по совместным предприятиям Группы или третьим участникам.

2 Продолжительность и полное влияние пандемии COVID-19 и российско-украинского конфликта пока не известны. В связи с этим годовые объемы производства могут отличаться от внутренних ожиданий.

3 Объем производства U3O8 добычных предприятий (пропорционально доле участия): представляет собой объемы производства предприятий, в которых Компания имеет долю, пропорционально доле владения, и не включает оставшуюся часть, относящуюся к партнерам по совместным предприятиям или третьим участникам, за исключением СП «Инкай», где годовой объем производства (пропорционально доле владения) определяется в соответствии с Соглашением о Реализации, раскрытым ранее в Проспекте выпуска ценных бумаг Компании. Фактические точные объемы производства подлежат корректировке по результатам данных конвертера.

4 Объем реализации U3O8 Группы: включает продажи U3O8 Казатомпрома и его консолидируемых дочерних и зависимых предприятий (в соответствии с определениями, приведенными Группы на первой странице этого документа). В целях последовательности объемы продаж U3O8 Группы не включают реализацию других форм урана (включая, но не ограничиваясь, реализацию топливных таблеток).

5 Объем реализации U3O8 Kомпании (включенный в объем продаж по Группе): включает только итоговые внешние продажи U3O8 Kомпании и THK. Внутригрупповые сделки между Kомпанией и THK не включены.

6Показатели прогнозной выручки были обновлены только с учетом изменения ожиданий в отношении цены на уран и обменного курса казахстанского тенге. Ожидаемая выручка основана на ценах на уран, взятых в определенный момент времени из сторонних источников, и внутреннем прогнозе обменного курса тенге к доллару США на уровне 460 тенге. Значительная волатильность как цены на уран, так и обменного курса тенге, сохраняется. В связи с чем, ожидаемая выручка за 2022 год может быть в значительной степени подвержена влиянию расхождения фактических цен и обменного курса тенге к доллару США от прогнозов внутренних и сторонних источников, соответственно.

7 Капитальные затраты (на 100% основе): включают только капитальные затраты добычных предприятий, исключая расходы на расширение.

* Обратите внимание, что коэффициент пересчета кг в фунты U3O8 составляет 2,5998.

В настоящее время все прогнозные показатели на 2022 год остаются неизменными в сравнении с ранее опубликованными ожиданиями. Тем не менее, капитальные затраты добычных предприятий за первое полугодие находятся ниже бюджетных показателей и, соответственно, данный показатель находится на пересмотре в рамках подготовки предстоящего Анализа финансового состояния и результатов деятельности Компании за первые шесть месяцев, закончившихся 30 июня 2022 года, который, как ожидается, будет опубликован 19 августа 2022 года.

COVID-19 оказал влияние на всю производственную цепочку поставок в 2021 году, что привело к нехватке определенных материалов, включая химические реагенты и трубную продукцию, что отразилось на геологоразведочных и горно-подготовительных работах и привело к сдвигу графика ввода в эксплуатацию новых технологических блоков. В результате такого сдвига объемы производства готовой продукции в первом полугодии 2022 года снизились по сравнению с ожидаемыми объемами. В дополнение к упомянутым задержкам в подготовке технологических блоков, на сегодняшний день возникает нехватка определенных материалов, включая серную кислоту, что также оказывает негативное влияние на разработку скважин и производственную деятельность. Несмотря на данные сложности, Группа сохраняет план по производству урана на 2022 год и прилагает все усилия для его выполнения, однако в случае сохранения трудностей в графике горно-подготовительных работ и цепочке поставок во втором полугодии, итоговые объемы производства на конец года могут быть ниже целевого уровня.

Ожидания по выручке, а также по показателям «Денежная себестоимость (по доле участия), С1» и «Денежная себестоимость + капитальные затраты (С1 по доле участия + капитальные затраты), AISC» могут отличаться от приведенных выше ожиданий Компании в той степени, в какой обменный курс тенге к доллару США и спотовые цены на уран будут отличаться от допущений Компании.

Компания намерена обновлять прогнозные показатели только в отношении операционных факторов и внутренних изменений, которые находятся под ее контролем. Ключевые допущения, используемые для внешних показателей, таких как обменные курсы и цены на уран, устанавливаются при формировании годового бюджета Компании в предыдущем году на основании данных сторонних источников; такие допущения будут обновляться на промежуточной основе только в исключительных случаях.

Компания по-прежнему стремится сохранять целевой уровень запасов (остатков на складах), который соответствует примерно шести-семимесячному объему производства Компании пропорционально доле участия. Однако запасы (остатки на складах) могут быть ниже целевого уровня из-за связанных с пандемией производственных потерь. Так, во втором квартале Компания совершила несколько сделок по покупке урана на спотовом рынке и будет продолжать отслеживать рыночные условия на наличие возможностей, которые позволят оптимизировать уровень запасов Компании.

-

10

Самрук-Казына: Наурыз – праздник обновления и надежды!

10

Самрук-Казына: Наурыз – праздник обновления и надежды!

-

10

ТОО «Богатырь Комир» растит батыров

10

ТОО «Богатырь Комир» растит батыров

-

7

«Теміржол аруы». ҚТЖ үздіктерді анықтады

7

«Теміржол аруы». ҚТЖ үздіктерді анықтады

-

6

Энергетика Алматы в надежных руках

6

Энергетика Алматы в надежных руках

-

0

В Жанаозене при поддержке АО «Озенмунайгаз» отреставрировали ДК «Мунайшы»

0

В Жанаозене при поддержке АО «Озенмунайгаз» отреставрировали ДК «Мунайшы»

-

0

"Мы теперь не домоседы". Фоторепортаж

0

"Мы теперь не домоседы". Фоторепортаж

-

0

Внимание, вы входите в зону карантина. Какая она – временно нелюдимая столица?

0

Внимание, вы входите в зону карантина. Какая она – временно нелюдимая столица?

-

0

Air Astana провела экскурсию для участников программы "Жас Өркен". Подробности из закулисья

0

Air Astana провела экскурсию для участников программы "Жас Өркен". Подробности из закулисья

-

16

"Высокое напряжение". Сотрудники "дочек" Самрук-Энерго поучаствовали в Алматинском полумарафоне

16

"Высокое напряжение". Сотрудники "дочек" Самрук-Энерго поучаствовали в Алматинском полумарафоне

-

4

Табиғи газды арқау еткен автошеру басталды

4

Табиғи газды арқау еткен автошеру басталды

-

10

В спартакиаде Казатомпрома победила команда УМЗ

10

В спартакиаде Казатомпрома победила команда УМЗ

-

0

Туған елге саяхат!

0

Туған елге саяхат!

-

Важно

79

30 января 13:21

План ремонтов на 2026 год: в Казахстане обновят 9 энергоблоков, 55 котлов и 51 турбину

79

30 января 13:21

План ремонтов на 2026 год: в Казахстане обновят 9 энергоблоков, 55 котлов и 51 турбину

-

Важно

80

30 января 12:35

«Самұрық-Қазына» Маңғыстауда 5 жылда 35 әлеуметтік жобаны жүзеге асырды

80

30 января 12:35

«Самұрық-Қазына» Маңғыстауда 5 жылда 35 әлеуметтік жобаны жүзеге асырды

-

Цифровизация

83 30 января 12:12 ТОП-6 удобных сервисов для пассажиров поездов КТЖ